令和6年度 税制改正(案)のポイント

令和6年度税制改正(案)では、給与等の支給額が増加した場合の税額控除制度(いわゆる賃上げ促進税制)の見直し、所得税や個人住民税の定額減税、住宅所得等資金贈与の非課税措置の延長などが行われます。

なお、児童手当の所得制限撤廃等に伴う16歳から18歳までの扶養控除の引き下げ、ひとり親の自立支援に向けたひとり親控除の所得要件の引き上げ(緩和)や控除額の増加は、令和7年度税制改正に持ち越されました。

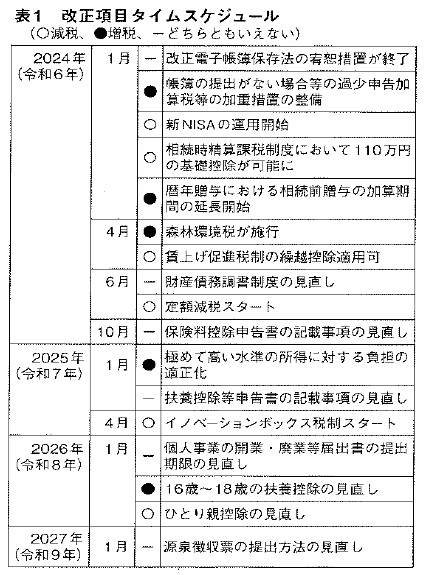

【改正項目タイムスケジュール】

主な改正項目を整理すると、下表のようになります。

なお、前年以前の改正項目で適用時期が今年以降の項目も記載しています(表1参照)

一 賃上げ促進税制の見直し

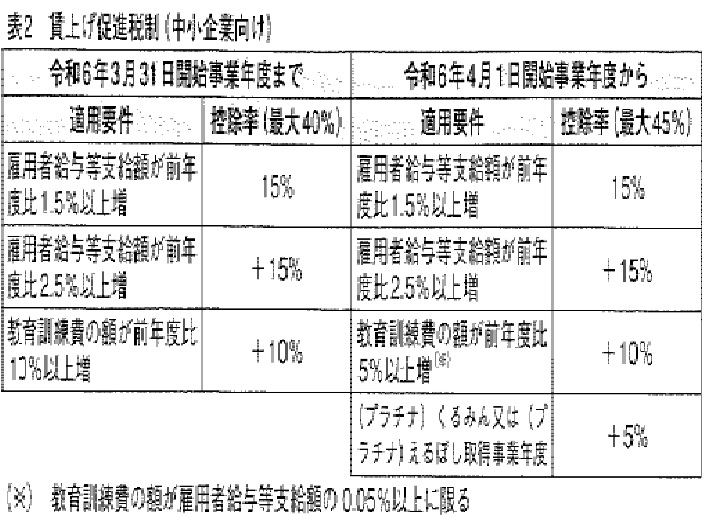

賃上げ促進税制とは、雇用者の給与等の支給額が増加した場合に、法人税を減額する制度です。改正前の制度では中小企業の場合は、雇用者全体の給与等支給額が、前年度と比べて1.5%以上増加した場合には増加額の15%の税額控除が、2.5%以上増加した場合には30%の税額控除が受けられます。さらに教育訓練費が前年度と比べて10%以上増加した場合には前記の控除率に加えて10%の税額控除を受けることができ、最大で40%の税額控除を受けることができます。

今回の税制改正では、従来の賃上げ要件や控除率は維持されつつ、「(プラチナ)くるみん認定」又は「(プラチナ)えるぼし認定」を受けた事業年度については、控除率が加算され、控除率は最大45%となります。また、教育訓練費についても要件が改正されます(表2参照)。さらに控除しきれない金額については、5年間繰り越すことができるよう見直され、適用期限が3年延長されます。

二 定額減税

令和6年分の所得税と個人住民税について、合わせて4万円の定額減税が行われます。

具体的には納税者と配偶者・扶養親族1名につき、令和6年分の所得税が3万円、令和6年分の個人住民税が1万円減税されます。ただし、令和6年分の所得税に係る合計所得金額が1805円以下の人に限られます。この金額は、給与所得のみの人の場合、年収に換算すると2000万円になります。

三 住宅取得等資金贈与の非課税

住宅取得等資金の贈与を受けた場合の非課税制度は、父母や祖父母などの直系尊属から受けた贈与によって、自分が移住するための住宅用家屋の新築・取得や増改築などの対価に充てるための金銭を取得した場合で、一定の要件を満たすときは、非課税限度額までの金額について贈与税が非課税になる制度です。非課税限度額は、省エネ基準を満たす住宅の場合は1000万円、それ以外の住宅の場合は500万円です。

今回の税制改正で、省エネ基準の等級を引き上げた上で、適用期限が3年間延長されます。

四 住宅ローン控除

住宅借入金等特別控除(いわゆる住宅ローン控除)は、居住年が令和6年以降の場合は、対象となる住宅が認定住宅などに限られ、借入限度額も引き下げられます。

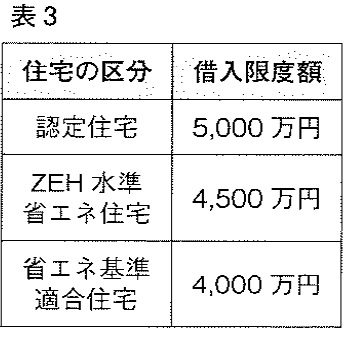

しかし、改正により、子育て世代や若者夫婦世帯への税制面の支援を強化するため、年齢40歳未満であって配偶者を有する者,年齢40歳以上であって年齢40歳未満の配偶者を有する者又は年齢19歳未満の扶養親族を有する者は、借入限度額の上乗せ措置が講じられます。

子育て世代等における借入限度額は、具体的には表3のようになります。

五 その他の改正項目

(1)令和7年4月1日から、特定特許権等の譲渡や貸付を行った場合には、一定の金額を損金の額に算入することができるイノベーションボックス税制が創設されます。

(2)交際費等の損金不算入制度については、飲食費の基準が1人あたり5000円以下から1万円以下に引き上げられた上、適用期限が3年間延長されます。

なお、適用期限を迎える中小法人の交際費課税の特例も、期限が3年延長されます。

(3)資本金が1億円を超える企業が対象の外形標準課税について、課税逃れを防ぐため、企業が基本金を1億円以下に減らし資本剰余金として計上しても、あわせて10億円を超える場合は課税の対象とされます。ただし、中小企業への影響が出ないよう、新しい基準が適用される前に、資本金が1億円以下で現行の基準に該当していない企業は、原則、課税の対象にならない仕組みとなります。令和7年4月からの施行です。

(4)中小企業者等が、取得価額が30万円未満である減価償却資産を取得などして事業の用に供した場合には、一定の要件のもとに、そう取得価額に相当する金額(年間の取得価額の合計額300万円を限度)を損金の額に算入することができる少額減価償却資産の特例が2年延長されます。

(5)(独)中小企業基盤整備機構が行う中小企業倒産防止共済事業の掛金に係る特例措置について、共済契約の解除があった場合、解除の日以後2年を経過する日までに支出する共済掛金については、特例を適用できなくなります。