令和6年度税制改正 賃上げ促進税制の見直し

企業や事業者が、前年度より給与等を増加させた場合に、その増加額の一部を法人税または所得税から税額控除できる「賃上げ促進税制」が、令和6年4月がら大きく見直されました。

賃上げ促進税制の概要

改正前の賃上げ促進税制は、国内雇用者に支給した給与などの額(以下、雇用者給与等支給額)が、前年度と比べて増加した場合に、その一定割合を法人税額または事業所得に係る所得税額(以下、法人税額等)から控除する制度です。控除される税額は、通常は増加額の15%ですが、一定の要件を満たすと、控除率が上乗せされます。

従来の制度は、全企業向けと中小企業向けに区分されていました。中小企業向けの場合、雇用者給与等支給額が前年度と比べて1.5%以上増加した場合に、増加額の15%を法人税額等から控除することができます。さらに、雇用者給与等支給額が前年度と比べて2.5%以上増加した場合には、控除率が15%上乗せされて、増加額の30%を法人税額等から控除することができます。また、教育訓練費の額が前年度と比べて10%以上増加している場合には、控除率が10%上乗せされます。

雇用者給与等支給額

この制度における「給与等」は、給料や賃金・賞与などの性質を有するものを指します。従って、所得税法の規定で非課税とされる通勤手当等についても「給与等」に含まれます。ただし、合理的な方法で継続的に非課税とされる通勤手当等の額を含めずに国内雇用者に対する給与等の支給額の計算をすることも認められます。国内雇用者は、法人または個人事業主が作成した賃金台帳に記載された者を指しますので、パートやアルバイト、日雇い労働者も含まれます。ただし、使用人兼務役員を含む役員と役員の特殊関係者、個人事業主の特殊関係者は含まれません。

賃上げ促進税制の強化

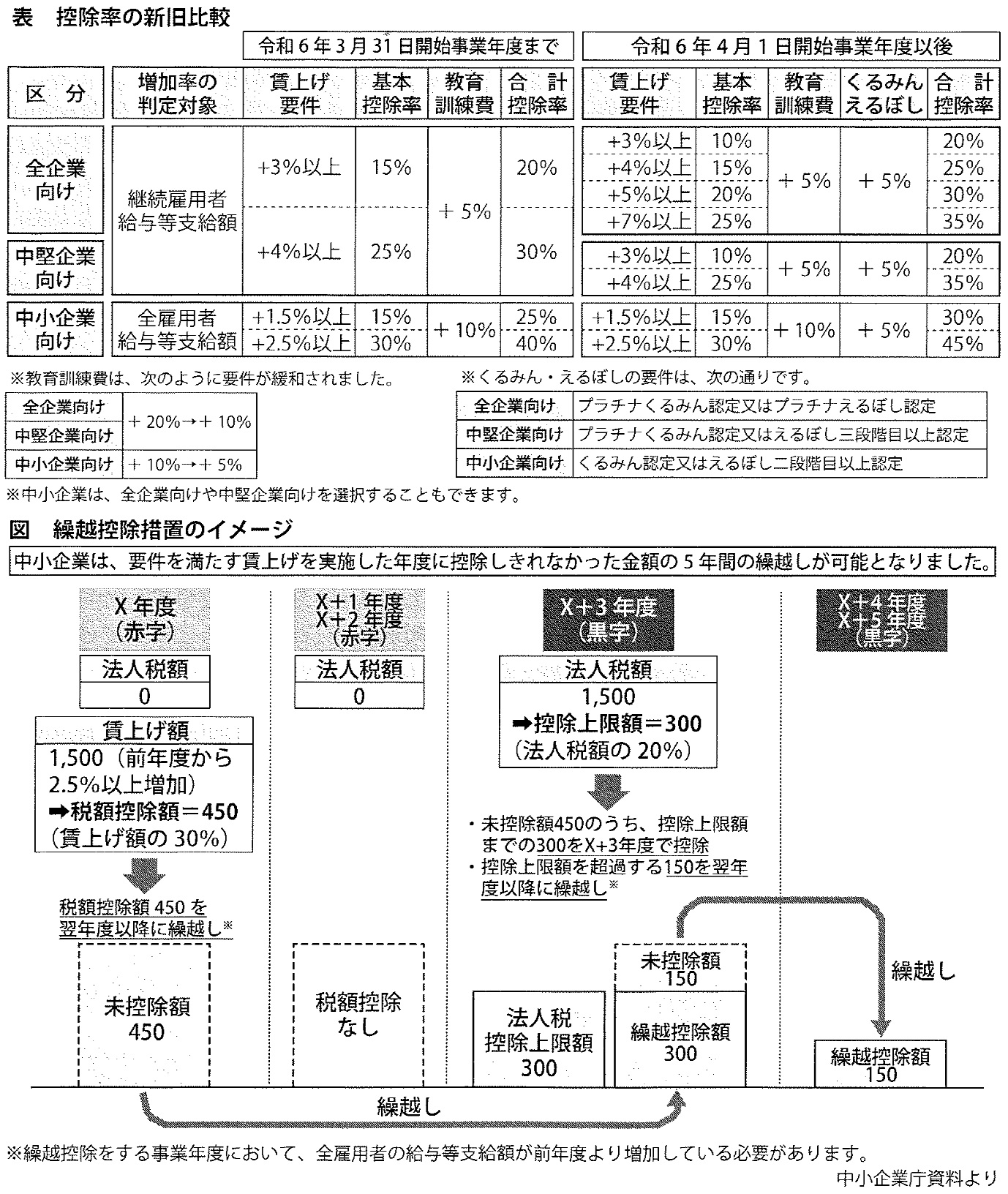

令和6年度の税制改正で全企業向けと中小企業向けとの間に「中堅企業向け」という区分が設けられ、全企業向けと中堅企業向けは増加額の最大35%、中小企業向けは増加額の最大45%の税額控除を受けられるようになりました(表参照)。

(1)賃上げ要件と基本控除率

全企業向けでは、継続雇用者の給与等支給額の増加率が3%以上から7%以上の区分に応じて、全雇用者の給与等支給額の増加額の10%~25%の税額控除を適用することができます。

今回の改正で新設された中堅企業向けは、青色申告書を提出する従業員数2千人以下の企業または個人事業主で一定の者が対象です。

中堅企業向けでは、継続雇用者の給与等支給額の増加率が3%以上の場合は全雇用者の給与等支給額の増加額の10%、増加率が4%以上の場合は25%の税額控除を適用することができます。ここで継続雇用者とは、前事業年度及び適用年度の全ての月分の給与等の支給を受けた国内雇用者で、一定の要件を満たした者をいいます。

中小企業向けでは、賃上げ要件と基本控除率に変更はありません。

(2)その他の上乗せ措置

全企業向け・中堅企業向け・中小企業向けそれぞれで、教育訓練費が前年度より一定の割合以上増加した場合には、税額控除率の上乗せがあります。この増加割合の要件が、中小企業向けでは5%以上に引き下げられるなど緩和されました。

また、子育てサポート企業として厚生労働大臣の認定(くるみん認定・プラチナくるみん認定)を受けた場合や、女性の活躍に関する取組の実施状況が優良な企業として厚生労働大臣の認定(えるぼし認定・プラチナえるぼし認定)を受けた場合にも、税額控除率が上乗せされることになりました。

(3)繰越控除

賃上げ促進税制は、法人税額等の20%が、控除の上限額になります。そのため、例えば赤字で法人税額が0円だった場合は、給与の増加率が要件を満たしていても、税額控除を適用することができませんでした。

今回の改正で、中小企業者等については、賃上げを実施した年度に控除しきれなかった金額を5年間にわたって繰り越すことが可能になりました。繰越控除は、繰越控除をする事業年度において全雇用者の給与等支給額が前年度より増加している場合に限り、適用することができます。また繰越控除を適用する事業年度の法人税額等の20%が、控除の限度額になります(図参照)。

(4)適用開始日

これらの改正は、令和6年4月1日以後に開始する事業年度(個人事業主については令和7年分)から適用になります。